摘要:

炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会! 出品:新浪财经上市公司研究院 作者:君 2024年11月1日晚,华康股份发布发行股...

摘要:

炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会! 出品:新浪财经上市公司研究院 作者:君 2024年11月1日晚,华康股份发布发行股... 炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

出品:新浪财经上市公司研究院

作者:君

2024年11月1日晚,华康股份发布发行股份及支付现金购买资产暨关联交易预案。公告显示,华康股份拟通过发行股份及支付现金相结合的方式,购买张其宾、谭瑞清、汤阴豫鑫、谭精忠合计持有的豫鑫糖醇100%股权,发行价格为12.00元/股。

经初步测算,本次交易完成后,张其宾及其控制的汤阴豫鑫持有的华康股份股份预计将超过上市公司股本总额的5%,因此构成关联交易。

值得注意的是,华康股份今年三季度业绩出现“变脸”,营收增速大降至个位数,净利润更是大幅下滑超30%。此外,本次拟收购标的豫鑫糖醇也与另一家上市公司龙佰集团有着千丝万缕的联系,投资者需关注。

停牌前夕股价涨停 收购标的盈利承压

10月25日晚,华康股份发布关于筹划发行股份及支付现金购买资产停牌的公告,公司股票及可转债自10月28日上午开市起停牌,预计停牌时间不超过5个交易日。停牌前夕,华康股份股价异动,25日9.95%涨停。今日,华康股份复牌一字涨停,总市值50.92亿元。

天眼查显示,豫鑫糖醇成立于2005年2月22日,注册资本5亿元,实控人、控股股东张其宾持有71.5%股份。

根据官网,豫鑫糖醇是一家从事各种功能糖、糖醇的研发、生产、销售的食品企业,糖醇产品生产规模跃居全球领先地位,与世界各地众多知名品牌建有长期稳定的合作关系,产品远销欧美、澳洲、日韩、东南亚等国家和地区。豫鑫糖醇亦通过子公司盛久糖醇进行原料木糖等产品的生产,主要作为其相关产品生产的原材料。

截至2022年,豫鑫糖醇可年产木糖醇4.5万吨、木糖4.5万吨、赤藓糖醇3万吨、麦芽糖醇(液)3万吨、L-阿拉伯糖2000吨。

华康股份在预案中称,豫鑫糖醇资产质量优良,具备良好的盈利能力。但实际上,豫鑫糖醇2022年和2023年均陷入亏损,净利润分别为-1512.32万元、-1421.98万元。2024年上半年,豫鑫糖醇净利润却一反常态,一举攀升至5937.14万元,但毛利率经测算却仅为13.97%,远低于华康股份,财务数据真实性待考。同时,截至2024年6月末,豫鑫糖醇资产总计13.68亿元,负债总计8.83亿元,资产负债率达64.53%,显著高于华康股份的48.2%。

值得注意的是,豫鑫糖醇实控人张其宾与另一家上市公司龙佰集团有着千丝万缕的联系。

2002年5月至2023年4月,张其宾担任龙佰集团董事,任职长达21年。而2010年3月至2014年7月期间,谭瑞清又曾是龙佰集团实控人。张其宾与谭瑞清共同投资了包括豫鑫糖醇在内的三家公司,关系极其紧密。

此外,2021年9月至2023年11月,豫鑫糖醇/盛久糖醇还曾投资濮阳国米生物科技有限公司,并持有后者70%股权。天眼查显示,国米科技涉及司法案件多达29起。此外,国米科技持股90%的子公司濮阳市鹏程生物制品有限公司,2018年、2019年、2022年曾三次被列为失信被执行人。鹏程生物多次失信被惩戒,豫鑫糖醇却仍坚持投资,目的不免让人生疑。

种种因素叠加在一起,豫鑫糖醇背景可谓错综复杂,恐难言高质量。

业绩“大变脸” 费用开支居高不下

华康股份主要从事木糖醇、山梨糖醇、麦芽糖醇、赤藓糖醇、果葡糖浆等功能性糖醇、淀粉糖产品研发、生产、销售业务,产品广泛应用于食品、饮料、日化等下游行业。

华康股份2021年于上交所主板上市,首发价格51.63元/股,目前已破发。

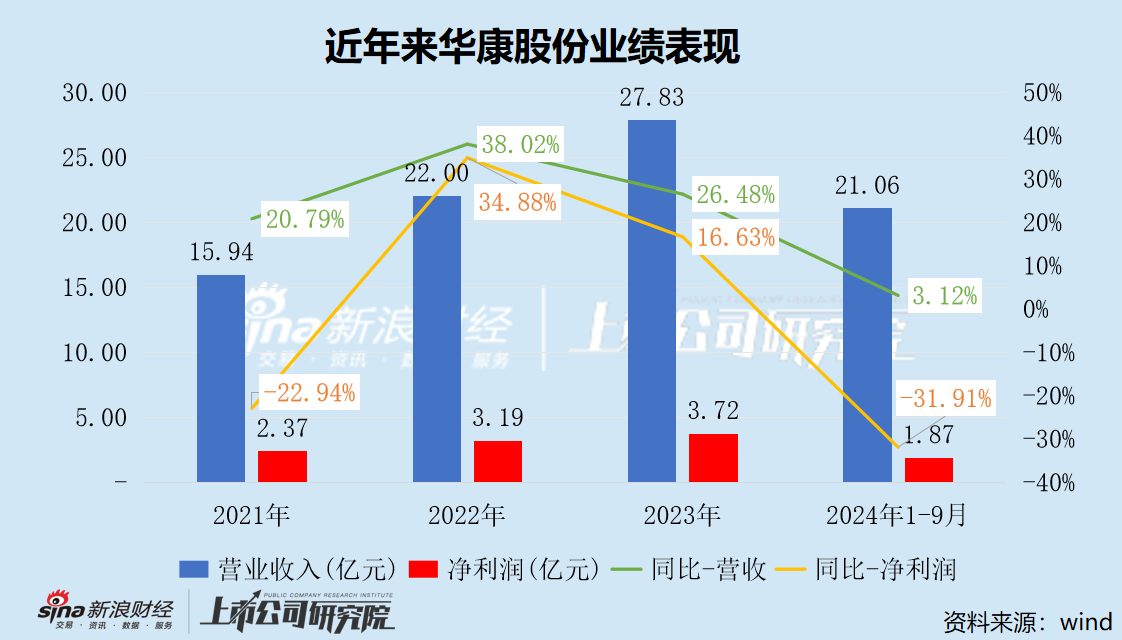

2024年前三季度,华康股份业绩“大变脸”。2024年Q1-Q3,华康股份实现营收21.06亿元,同比微增3.12%,增速首次跌至个位数;净利润1.87亿元,同比大幅下滑31.91%;毛利率20.89%,上年同期为24.19%,降幅约3.3%。具体到Q3,公司营收7.47亿元,同比增长10.96%,环比增长3.2%;净利润0.49亿元,同比下降45.67%,环比下降16.57%。

同时,华康股份造血能力也大幅下滑。2024年Q1-Q3,华康股份经营性现金流量净额为0.82亿元,上年同期为4.23亿元,降幅超八成。

与之相对的,截至2024年9月末,华康股份应收账款4.17亿元,较期初增加4610.9万元,占流动资产比例为17.97%;应收账款周转率5.34次,同比下滑10.25%.

华康股份盈利承压的背后,费用支出居高不下。2024年Q1-Q3,华康股份销售费用、管理费用分别为3859.03万元、1.01亿元,分别同比增长41.2%、81.38%,远超同期营收增速。然而,销售费用、管理费用大幅上升的同时,公司研发费用却同比下滑1.48%,为9393.21万元。

债务高企流动性风险上升 投资项目转固后利润预期承压

此外,华康股份债务高企,流动性风险显著上升。

截至2024年9月末,华康股份货币资金、交易性金融资产、其他流动资产合计11.79亿元,其中货币资金余额4.27亿元,较期初减少了17亿;其他流动资产7.32亿元,主要系可转让定期存单。

截至2024年9月末,华康股份短期借款5401.97万元,一年内到期的非流动负债3.72亿元,长期借款5.08亿元,应付债券11.49亿元,上述有息负债合计20.83亿元,货币资金已无法覆盖有息负债。

2024年Q1-Q3,华康股份流动比率1.93,速动比率1.56,分别同比下滑24.31%和28.44%。以申万三级行业分类“食品及饲料添加剂”为统计口径,行业平均流动比率为4.75,速动比率为3.97,华康股份流动性明显弱于同行。

值得注意的是,华康股份“200万吨玉米深加工健康食品配料项目”总投资估算为24.79亿元,总体建设期为5年,第一阶段建设期2年,投资额13.11亿元,第二阶段建设期3年,投资额11.68亿元。截至2024年6月末,该项目工程进度40%,在建工程期末余额8.16亿元,尚未转固。若项目效益未达预期,工程转固后利润预期承压。

华康股份目前盈利能力存在下滑风险,且营运资金也面临压力,拟收购标的自身就已存在诸多问题的情况下,能否实现优势互补、产业协同犹未可知。